繰延資産とは、本来は費用として損益計算書に計上されるべきものを貸借対照表の資産に計上し、償却というプロセスにより数年に渡って少しずつ費用化するものである。貸借対照表に繰り延べる形で計上するので繰延資産という。

会計上は、次の要件を満たすものが繰延資産である。

- 代価の支払が完了している。または、支払義務が確定している。

- これに対応する役務(サービス)の提供を受けている。

- その効果が将来に渡って及ぶ

最初の2つの要件だけ見れば、これらは費用だ。ポイントは3番目の要件で、支出した効果がその年だけで終わるのではなく、将来の複数年に渡るという点だ。これが資産性の根拠となっている。

理屈は上記の通りであるが、本音のところは企業の費用負担に配慮した政策的な面が強い。つまり、一気に費用となることを避けるために、一旦貸借対照表に計上して、少しずつ費用化するわけだ。

本来費用であるものを政策的に資産に計上するのは健全ではないため、従来から繰延資産は8つに限るなど、限定的にしか認められていなかった。現行制度において認められる繰延資産は株式交付費、社債発行費等、創立費、開業費、開発費の5つのみとさらに限定的になり、かつ、費用処理することが原則となっている。そのため、最近では繰延資産を見ることは非常に少なくなった。

なお、ここでいう開発費とは、新技術や新しい組織の採用、資源の開発、市場開拓のための支出などを指す。研究開発費はこれに含まれず、日本基準においては常に発生時に費用処理することになっている。

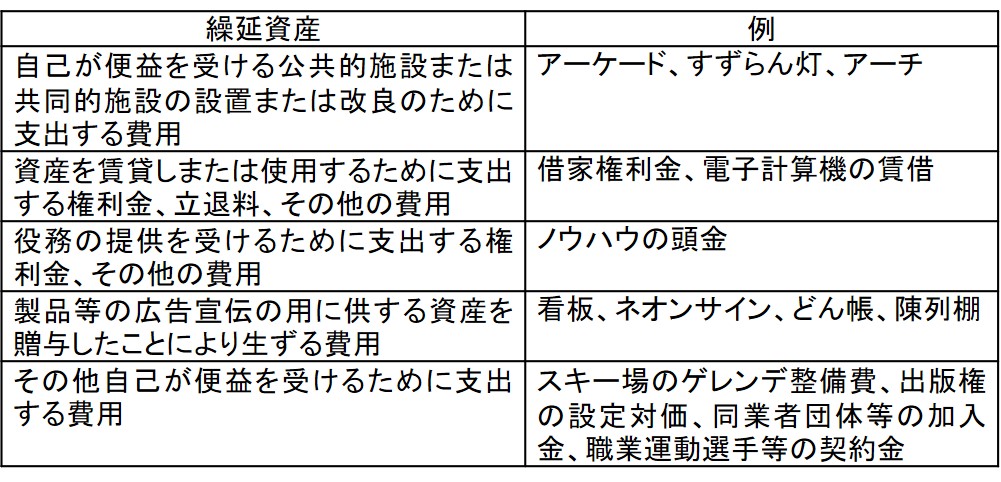

税務上の繰延資産の範囲は会計上のそれより広い。これは、費用をなるべく少なくして税収を多くしようとする税務の基本的スタンスの現れである。 法人税法固有の繰延資産には下表のようなものがある。